食品を中心とした値上げがこれからピークを迎え、値上げの影響がますます大きくなってきます。22年1~12月に値上げをした、もしくは予定している食品は1万8,532品目になります。9月以降は8,000品目以上が値上げ予定で、特に10月は6,300品目と、単月最多になる見通しです(帝国データバンク「『食品主要105社』価格改定動向調査」より)。

消費者の購買行動も変わってきています。消費者庁の「物価モニター調査結果」(22年1月)によれば、消費者の83%が値上げを許容しているものの、「特売日や時間帯割引等を狙って商品・サービスを購入する」65%、「いくつかのお店を比較して安いところを選ぶ(店舗・業態スイッチ)」50%、「ポイント制度が充実しているお店で商品を購入する」42%という価格対応型の購買行動になっています。さらに注目できるのが「類似の商品を比較して安いものを選ぶ」36%とあり、低価格ブランドへのスイッチやPBの活用が加速する可能性もあります。

今回の値上げは、小売業間の競争を大きく変えていきます。本コンテンツでは低価格業態の100円ショップを中心に、各業態の値上げ対応から今後の小売業の競争について考え、そのなかでメーカーはどう対応すればよいのかを検討します。

消費者の節約意識を背景にして、低価格業態のシンボル的な存在の100円ショップは成長を続けています。帝国データバンク「『100円ショップ』業界動向調査」によると、大手企業を中心とした100円ショップの市場規模は21年度に9,500億円にまで伸長し、22年には1兆円を超える見込みです。一人当たり月間購買額は11年に390円だったものが21年は635円と推計され、客数だけでなく、購入点数も増えたことで伸長しています。

100円ショップの魅力は、値段を気にせず購入できる安さと商品の品揃えの多さです。低価格戦略を展開するイオンや、独自商品を手頃な価格で提供する無印良品、リーズナブルなホームファッション用品を提供するニトリよりもさらに下の価格帯で、100円ショップはマーチャンダイジングを展開しています。この価格帯による棲み分けで、100円ショップはロープライス層(個人年収400万円未満層)の需要を取り込んで成長してきました。

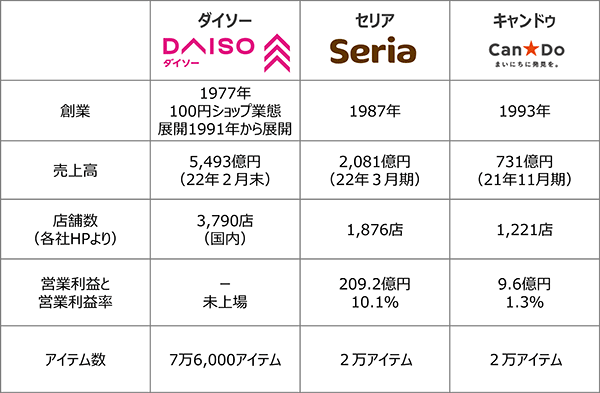

好調を維持する100円ショップ業界は中心的な三つの企業が"三社三様"の取り組みを行っています(図表1)。一社目は売上高5,493億円、国内店舗数3,790店(22年2月期)と他二社を大きく引き離しているダイソーです。1987年に「100円ショップダイソー」を始め、100円ショップという業態を確立しました。ダイソーの特徴は約76,000アイテムという他社を圧倒する品揃えの広さです。それを維持できる生産メーカー群を形成していることがダイソーの強さです。ローコストオペレーション体制をいち早く確立し、最近ではセルフレジを導入するなど、少人数体制をもう一段階進めています。居抜き物件の大型路面店展開ができるのはダイソーしかありません。

二社目は1987年に創業した売上高2,081億円、店舗数1,876店、営業利益209億円のセリアです。アイテム数はダイソーよりも少なく約20,000アイテム程度ですが、セリアの強みは10.1%という営業利益率の高さです。独自開発のPOSデータを活用した発注支援システムによる商品の発注・在庫管理の効率化が特徴です。

三社目は1993年に創業した売上高731億円、1,221店舗、営業利益9.6億円のキャンドゥです。アイテム数はセリアと同程度の約20,000アイテムですが、営業利益率が1.3%とセリアと比べて低い収益構造です。キャンドゥはTOBにより、22年1月5日付でイオングループの連結子会社になりました。イオングループとの協業により、出店規模拡大、食品調達力の向上、DXを活用したデジタル基盤の強化、物流改革など低い利益率の改善に取り組んでいます。

図表1.100ショップ企業の概要

規模の拡大を図るダイソー、地道に収益構造強化を進めるセリア、イオングループとなり再復活を目指すキャンドゥと取り組みが異なりますが、100円ショップには大きく四つ、成長のポイントがあります。

ひとつ目は一定の商品品質を維持しながらも、低い原価率を維持していることです。フライパンなど原価100円以上の商品もありますが、セリアの売上原価率は56.6%と圧倒的に低く、10年前から比べて1.2%も低くなっています。SMのなかで優良企業といわれるヤオコーの原価率が74.8%であり、いかに100円ショップの原価率が低いかが分かります。この理由は100円ショップが生産メーカー群を束ねて、人件費の安い国や地域で製造し、大量に買い取りすることでメーカーとの協調関係が構築されているからです。100円ショップのほとんどは自社企画開発であり、メーカーから直接購入することで原価を引き下げ、品質を維持することが可能となっています。

ふたつ目は、単純なオペレーションにより人件費を抑制していることです。ダイソーの正社員数は740名、パート・アルバイトは22,821名、合計23,561名で約3,800店舗と、単純に1店舗あたり6.2人で店舗を回していることになります。業界が違うSMのヤオコーでは単純計算で1店舗あたり88人と、100円ショップとのオペレーションの違いが分かります。販売価格が100円均一であるためプライスカードを付け替える作業もなく、生鮮食品のように商品廃棄する作業もありません。一方で100円ショップは地代や家賃がSMと比べて高い傾向にあります。SMが単独路面店で十分集客できることに対して、100円ショップはテナントでの出店が基本となるためです。

三つ目は、広告宣伝費が少ないことです。100円ショップにはSMのように特売がないため、特売商品を案内するチラシは必要ありません。特売のためのPOPや毎週の売場づくりも必要ありません。SMが52週マーチャンダイジングなのに対して、100円ショップは極端に言えば月、季節ごとのマーチャンダイジングです。

しかし、安く売る仕組みが出来ている100円ショップにも、近年の物価高騰は大きな影響を与えています。キャンドゥの23年2月期の第2四半期決算から、商品原価が10%上がった場合(売上は維持、販売管理費も維持として仮定)、現状4.76億円の営業利益は18.1億円の営業赤字になります。赤字にならないためには商品単価を上げる必要があり、100円ショップ業態を維持することができなくなってしまいます。

原材料や物流費の高騰により、各社は大きく戦略を転換しなければならず、100円ショップ業態が維持できなくなっています。

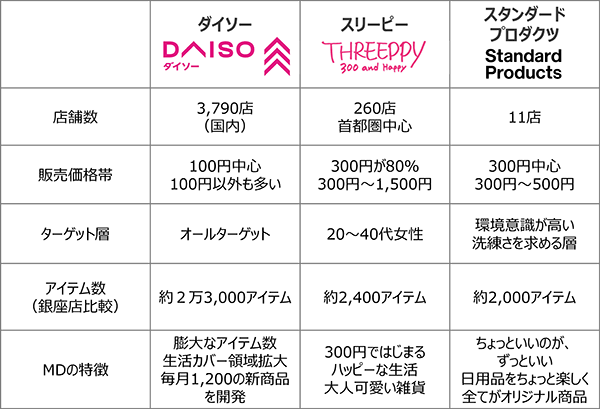

業界最大手のダイソーは、三つの店舗フォーマットを展開しはじめました(図表2)。ひとつは旧来からある「100円ショップダイソー」です。国内約3,800店舗を展開し、オールターゲット、販売価格帯は100円を中心に展開、銀座店で23,000アイテムという膨大なアイテム数と毎月1,200の新商品よって生活カバー領域を拡大させています。

ふたつ目は「スリーピー」という300円ショップの店舗フォーマットです。コンセプトは「300円ではじまるハッピーな生活」「大人可愛い雑貨」店です。現在首都圏を中心に260店舗を展開、300円の商品が80%を占め、残りは300~1,500円の商品という構成です。ターゲット層は20~40代女性、銀座店では2,400アイテムを品揃えしています。

三つ目は「スタンダードプロダクツ」という300円を中心とした生活雑貨店です。店舗数はまだ11店ですが、「ちょっといいのが、ずっといい」をコンセプトとして、日用品を中心に全てオリジナル商品を扱っています。ターゲットを、環境意識が高い洗練さを求める層に設定し、300~500円の価格帯で約2,000アイテムに厳選して展開しています。ダイソーとして、新しいスタンダードのあり方を提案し、使いやすさだけでなく、環境にも配慮した素材を使った商品を開発、品揃えしています。出店も渋谷マークシティや新宿アルタなど立地を厳選しています。

図表2.ダイソーのマルチショップ展開

100円ショップダイソーにも既に大きな変化が見られます。コップを例にとると、基本は商品に値札が貼っていない100円の商品が中心ですが、200円や300円のシールが貼ってあるコップも陳列され、最高では500円のコップも販売しています。もはや100円均一ショップではなくなり、徐々に価格帯が上方にシフトしています。

値上げ対応に関するお悩みは実績豊富なJMRへ!

当社はこれまで、酒類、化粧品・トイレタリー、食品といった日本を代表する消費財メーカーから、値上げ戦略に関するご相談を多数いただいています。事業の規模は問いません。まずはお気軽にお問い合わせください。マーケティングのプロフェッショナルが貴社のお悩み解決をサポートします。

※フォームのご利用には無料の会員登録が必要です。

特集:2022年、値上げをどう乗り切るか

特集1.値上げの価格戦略

- MNEXT 眼のつけどころ 値上げの時代の生き残りマーケティング(2022年)

- MNEXT 眼のつけどころ 市場脱皮期の富裕層開拓マーケティング―価格差別化戦略(2021年)

- MNEXT 値上げをチャンスに変える(2008年)

- MNEXT 不況下でもうまい価格対応で伸びる企業(2009年)

- 戦略ケース 値上げと小売業の競争 物価上昇で小売とメーカーは新競争時代に突入(2022年)

- 戦略ケース 値上げの現場 花王―戦略的値上げで収益性向上なるか(2022年)

- 戦略ケース 利益率低下により再値上げに踏み切ったキユーピー(2008年)

- 戦略ケース 値上げか値下げか-消費低迷下の価格戦略(2008年)

- マーケティングFAQ 「需要の価格弾力性」とは

特集2.値上げが企業の収益に与えるインパクトを分析

特集3.消費者は値上げをどう受け止めたのか?

- 「食と生活」のマンスリー・ニュースレター 2019春の食品値上げラッシュ!値上げ方法で明暗(2019年)

- 「食と生活」のマンスリー・ニュースレター 値上げの影響を受けやすい牛乳、受けにくいマヨネーズ(2013年)

- 「食と生活」のマンスリー・ニュースレター 食品の値上げと安全性(2008年)

- MNEXT 下がる給料、増える生活費(2008年)

参照コンテンツ

- プロの視点 イラスト効果で売上130%増の謎を解く―エモーショナルマーケティング(2022年)

- MNEXT 眼のつけどころ ePOPで成熟ブランドのリブランディング― 2022年春の提案(2022年)

- MNEXT 眼のつけどころ 値上げの時代の生き残りマーケティング(2022年)

流通業界の戦略を読む

業界の業績と戦略を比較分析する

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)