KDDIの現在の戦略は...

通信から金融を軸とする生活サービス業への転換戦略

現在の戦略を1シートにまとめた「戦略分析シート」公開中!

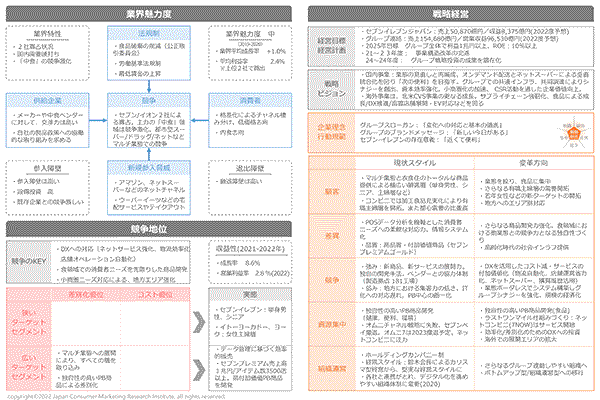

「戦略200+ 企業活動分析」をベースに、業界魅力度や競争地位、戦略経営など、企業が置かれている局面をひと目で一覧できます。

手軽に局面を把握したいときは「戦略分析シート」、より深掘りしたいときは従来の「企業活動分析」と、目的にあわせてご利用ください。※「戦略分析シート」は戦略局面にあわせて随時更新します。

こちらから「戦略分析シート」のダウンロードをご利用ください。

KDDIの2023年3月期の連結決算は、売上高5兆6,718億円(前年比4.1%増)、営業利益1兆757億円(同1.4%増)の増収増益となり、過去最高益を更新した。売上高はエネルギー事業収入や、注力領域であるビジネスセグメント、金融事業における収入の増加等が牽引した。営業利益は燃料高騰および通信障害による影響があったものの、売上高の増加やコスト効率化等が貢献した。パーソナルセグメントでは、「au」「UQ mobile」「povo」のマルチブランドで提供する5G通信サービスを中心に、金融、エネルギー、LXなどの各種サービスを連携し拡充。エネルギー事業収入や金融事業における収入の増加等により増収増益となった。ビジネスセグメントでは、5G通信を中心としてIoTやDXなど、ビジネスの発展・拡大に貢献するソリューションを、パートナー企業との連携でグローバルにワンストップでの提供を進める中、NEXTコア事業の成長によるソリューション収入の増加等により増収増益となった。KDDIでは、長期ビジョン「KDDI VISION2030」に向け、2022年度から3ヵ年の新中期経営戦略を開始。「5Gを中核に据えた事業変革」を目指し、サステナビリティ経営を根幹に、事業戦略であるサテライトグロース戦略と、それを支える経営基盤の強化を推進している。2024年3月期は通信ARPU収入反転や注力領域の成長等で売上高5兆8,000億円、営業利益1兆800億円を目指す。

企業活動分析/戦略分析シートのご利用には有料の会員登録が必要です。

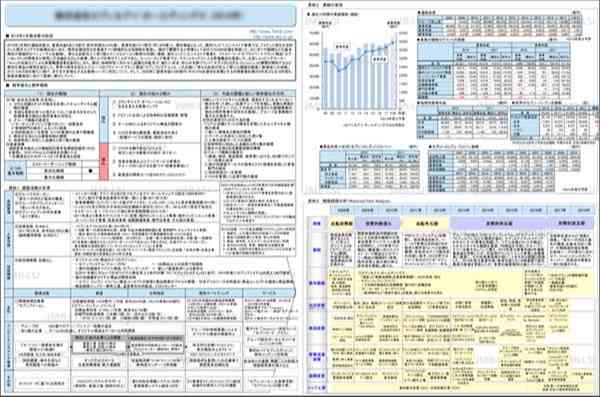

本コンテンツでは、企業の戦略や活動を当社独自のフレームに沿って時系列で整理しています。

各企業の決算情報やニュースリリースをチェックする手間をかけることなく、戦略や事業環境を素早く把握できます。競合比較や業界分析などに幅広くご活用ください。

現在、企業活動分析/戦略分析シートのサンプルを無料公開しています。無料会員への登録でダウンロードできますので、ぜひお試しください。

ひと目で現在の戦略がわかる!

戦略分析シートのダウンロード

強み・弱み、時系列表でもっと深掘りしたい!

企業活動分析レポートのダウンロード

- バックナンバー

企業活動分析に関する基調論文

参照コンテンツ

- JMRからの提案 キャッシュレス競争の勝者は?―プラットフォーム視点で分析(2019年)

- MNEXT 眼のつけどころ 高収益な市場プラットフォーム事業をどう創出するか?-MSP事業創出作法(2018年)

- 戦略ケース 「iPhone 3G」発売で大転換期を迎える 日本の携帯端末市場(2008年)

- 戦略ケース 「NTTドコモ」×「au」 開発体制が分ける革新と多様性(2007年)

- 戦略ケース 放送・通信・エレキの融合 ケータイビジネスの新局面(2006年)

- 戦略ケース KDDI 東電の光通信事業買収-NTT追撃なるか?(2006年)

- 戦略ケース KDDI パワードコム買収の意味は? -密かに進む固定・モバイルの通信コンバージェンス(2005年)

- 戦略ケース 通信三国志 (2004年)

- 戦略ケース マイライン争奪戦 NTTを苦しめる値引き合戦の行く末(2001年)

- MNEXT 2023年の消費と戦略経営~マーケティングの6つの革新~(2022年)

- MNEXT アフターコロナの本格マーケティング 2023年の消費を捉える10のポイント(2022年)

- MNEXT 眼のつけどころ Z世代攻略の鍵は時代にあり(2022年)

- MNEXT 眼のつけどころ 値上げの時代の生き残りマーケティング(2022年)

- マーケティング用語集 5G(第5世代移動通信システム)

競合他社の業績と比較分析する

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)