このコンテンツを読んで頂きたいのは、経営やマーケティングに関わるみなさんですが、特に、現場で日々頑張るホテルマンの方々にご笑覧いただければ幸いです。低賃金と厳しい勤務条件で日本の「おもてなし」を支える方々に、様々な調査データを踏まえた客観的事実、分析、そして議論を踏まえた解決策を提示しています。興味あるところから読んでみて下さい。ホテル業界の現状分析と再生にご活用頂ければ幸いです。

もちろん、この分析や手法は他の業界でも十分通用するものです。自社や自業界に応用いただけけますので、他企業他産業事例としてご一読下さい。

松田久一・麻生友美

構成

矢印をクリックすると小見出しが展開します

「シティホテル」(観光庁)の2021年9月の客室稼働率は34.5%(前年同月差-44.8%)。宿泊業全体では約35.6%である。コロナ前の月平均約80%と比べると危機的であり、損益分岐稼働率を大きく下回っている。従って、人件費や家賃などの固定費を圧縮して、助成金などの借り入れで延命するしかない。このような支援のないニューヨークでは、ニューヨーク・マリオット・イーストサイドを含むホテルの20%が閉業し、2025年までの回復は難しいと言われている。まさに、ホテルは「産業衰退死」の段階を迎えている。ここでの分析の中心となる都心ラグジュアリーホテルも同じだ。21年9月末に「緊急事態宣言」及び「まん延防止等重点措置」も解除されたが、V字回復には至らない可能性が高い。ホテル業界、都心ラグジュアリー業界はインバウンドの高度成長期から成熟段階を超え衰退死の段階に突き落とされた印象だ(MNEXT「凍結した消費マインドを溶解させるマーケティング―解除後の消費増加シナリオ」参照)。

さらに、ホテル業界が長年抱えてきた構造的な問題がなんら解決されないで現在の危機下であぶり出された(観光庁「観光産業革新検討会」2016年)。当時、観光庁では三つの課題を指摘していた。

- 他産業と比較し、宿泊業の労働生産性が低い(全産業563万円、宿泊業367万円) 「2016年経済センサス」

- ホテルの営業利益率が全産業の3.7%と比べて2.0%と低い

(ヒルトン11.3%、星野リゾート7.3%、帝国ホテル6.5%)―各種決算資料より - 他産業に比べて30才の平均年収が330万円と他産業の440万円より低く、入職率と離職率が高い(宿泊業の月額賃金は32.7万円と低い)。

つまり、低生産性、低収益性、低賃金と「人手不足」が構造的問題として指摘されていた。しかし、解決策は、訪日外国人旅行者数が約2,000万人(2016年)から約3,000万人(2018年)に急成長しようとしている時期で、ホテル市場も年率5%で成長していたので、成長が低賃金という分配問題を解決するとされ、市場対応に重点が置かれ問題提起にとどまった。しかし、ホテル業界では成長と分配(賃金)は無関係である。

この構造問題が解決されないままコロナ禍で訪日外国人旅行者数が激減し、稼働率の劇的低下に直面することになった、さらに、コロナ禍での外資系都心ラグジュアリーホテルの相次ぐ参入が加わった。

ここでは、都心ラグジュアリー市場を中心に、市場の可能性と産業「衰退死」下の生き残り戦略のために、低生産性、低収益性、低賃金の構造的な問題をどう解決していくかを分析し整理する。

ホテルの低生産性、低収益性、低賃金は同じ問題の3側面でもある。ここでは、便宜上、経営者の立場から低収益性の分析に焦点をあてる。戦略経営の視点から分析すると、低収益性の要因は、以下の五つである(MNEXT「プロ・マーケティングの組み立て方 都心高級ホテル競争 『アマン』VS.『リッツ』」参照)。

- ホテル経営の何を担うか(経営分担)

- どんな戦略をとっているか(基本戦略)

- 差別化などが競争優位に結びついていない

- 激しい低価格競争

- 業界の構造や魅力度(業界の収益性)

この枠組みに従って低収益性の要因を探ってみる。

ホテル経営の何を担うのか―なぜ低収益なのか?(1)

ホテルを、経営の役割からみると、資産運用、運営、ブランド展開という三つの側面を持つ。コロナ禍で、従来のように三つの役割を統合的に展開することが難しくなっている。また、海外大手チェーンのブランド導入も難しくなっている。

すべて統合して行っているのは帝国ホテルのような「御三家」が典型的だ。近年では、アパグループや星野リゾートなどが統合的な展開をしている。一方で、西武ホールディングスのホテルや阪神阪急ホールディングスのホテルは、鉄道などの本業が不振で、運営での損失が耐えられず、ホテル資産を投資ファンドに売却して、運営だけで復活を目指そうとしている。

資産運用、運営を鉄道や不動産などが行うことは、親会社にとっては、土地資産の有効活用で家賃収入が得られ、投資利回りとしての収益性が高い。運営では、巨額な施設投資の負担がなく、減価償却の負担も少ない。従って、運営に集中して収益を上げることができた。資産運用、運営の統合を行うことによって、親会社は土地資産の運用収入を得て、さらに、安定した家賃収入が得られ、運営の子会社の利益も確保した上で、配当も得られるという極めて収益性の高いビジネスだった。運営会社からみれば、賃料などを含めて、10%以上の費用増になっていたのではと推定される。しかし、コロナ禍でこの収益の方程式は成り立たなくなった。ホテルの稼働率が低下し、親会社の事業も赤字化し、もはや維持できなくなった。

ブランド展開とは、日本のホテルのブランド展開よりも、外資系ホテルチェーンのブランド名の獲得だ。ホテルの資産所有者や運営者が手に入れたいのは、ホテルのブランド資産であり、ホテルに集客できる固定会員の多さである。その規模は、マリオット・インターナショナルのように、132万の客室を持ち、全世界に1億4,000万人の会員を抱える巨大なものだ。

日本の鉄道、不動産などのホテルを運営する企業は、外国旅行者を獲得するために大手ホテルチェーンのブランドが必要だった。外資の大手チェーンが総支配人を派遣し、統括して、大手チェーンの会員を獲得する。「マリオット・インターナショナル」、「ハイアットホテルズアンドリゾーツ」や「フォーシーズンズホテルズアンドリゾーツ」などがよく知られている。

しかし、現在では、海外旅行者がもどる目処はなく、稼働率が40%のなかで、海外会員を獲得できないホテルブランドにチェーン加盟料やブランドロイヤリティ料を支払っても得られるものはない。海外派遣の総支配人が国内市場を理解するのは難しい。従って、鳴り物入りで導入した海外大手チェーンのブランドは、ほとんど収益には貢献していない。

ホテルの資産運用、ホテル運営、ブランド展開の何の役割を果たし、どう分業するのかが稼働率の危機下で問われ、統合か、分離かの選択が収益性を決定している。

この収益性の観点からみると、これまでの資産と運営の統合と海外大手チェーンのブランド導入がホテルの低い収益性に結びついていたことになる。加盟料やロイヤリティ料がどの程度かは把握することは難しいが、売上の10%ほどの費用増になっているのではないか、と推定できる。

つまり、近年多かった、資産運用と運営は、日本の鉄道や不動産などの資産保有会社が担い、海外大手チェーンブランドを導入するという経営は、極めて高コストで売上の約20%の費用増をもたらすものであった、と推測できる。これでは、低収益性に陥らざるを得ない。

ホテルの基本戦略―他社とどんな違うことをするか―なぜ低収益なのか?(2)

収益性に影響を与えるもっとも大きな要因は個々のホテル戦略だ。戦略とは、業界の中で他ホテルとはどんな違ったことをしているか、である。

ホテルの基本戦略は、公式に従って、競争の幅と競争優位という観点から四つある(MNEXT「プロ・マーケティングの組み立て方 都心高級ホテル競争 『アマン』VS.『リッツ』」参照)。

競争相手よりも、狭い顧客層か、それとも広い顧客層かである。そして、もうひとつの軸は、価格で勝るコスト優位か、ホスピタリティなどで差別化するかである。

図表1.ホテルの基本戦略

ログインして精細な図表をみる

このなかで代表的な基本戦略は、帝国ホテルなどの「御三家」である。主に、都心に立地し、中流層よりも上のアッパーミドル層を対象に、宿泊と飲食サービスをホテルマンのホスピタリティで特徴化する「差別化集中戦略」である。

この戦略は、「ウェスティンホテル東京」、「ホテル椿山荘東京」、「パークハイアット東京」などの「新御三家」も同様である。「ザ・リッツ・カールトン東京」、「ザ・ペニンシュラ東京」、「マンダリンオリエンタル東京」も変わらない。

最近の都心に参入した「東京エディション虎ノ門」、「星のや東京」や「フォーシーズンズ東京大手町」も同じ戦略グループである。

都心の高層ビューの施設をアピールし、ホスピタリティで差別化し、固定客化を図る。

この差別化戦略を、ラグジュアリーホテルからエコノミーホテルまで幅広く展開する戦略が「オーバオール差別化戦略」である。「ザ・リッツ・カールトン」や「エディション」は、マリオットグループの戦略のハイエンドセグメントだ。

コスト集中は、サラリーマンの出張を取り込んで圧倒的な強さを誇るアパホテルだ。他ホテルの追随を許さない。ファミリー層を含め低価格で攻めようとしているのが「東横イン」などの「コストリーダーシップ戦略」だ。

収益性の観点からみると、都心ラグジュアリーホテルのとっている基本戦略が高い収益性をもたらしていない。各社の業績からみると、コスト優位の戦略は一定の収益性をもたらしているが、差別化優位、特に、都心ラグジュアリーに多い「差別化集中」の戦略グループは高い収益性をもたらしているとは言い難く、寧ろ、危機だ。ホテル間の十分な違いを生み、模倣できないレベルに達していない。従って、違いを飲食宿泊代などの価格に転嫁できていない。

差別化の限界―なぜ低収益なのか?(3)

都心ラグジュアリーの「差別化集中」の差別化とは、ホスピタリティ=おもてなしによる差別化である。「目に見えない」ホスピタリティ競争だ。

そして、「おもてなし」は、社会的に認められたスキルではなく、「伝説」のような属人的なものである。現在も将来も、決して金銭的に報われることのない、おもてなし精神と献身によって支えられている。従って、会社として十分な差別性とはならない。顧客から対価を得ることができない。

ホスピタリティを差別的特徴にし、優位性に結びつけるには、三つの方法がある。

ひとつは、ザ・リッツ・カールトンの仕組みだ。顧客の問題解決を、認知し、チームで解決できるようなシステムが構築されている。DQCR(TQCによるチーム問題解決手法)である。ホテルマンの社内研修も徹底している。ホスピタリティの標準化、マニュアル化、システム化も行われている。

ふたつは、アマン方式だ。ひとりのゲストに5人のホテルマンを配し、マニュアルではできないホスピタリティを提供する。これを可能にするのは、ホテルマン達の家族意識であり、低賃金で支えられている。

三つ目は、日本の個人に依存する方法である。ホテルの日本的労務管理のなかで自然発生的に育つ個人技である。日本では、ゲストに感動を与えるホテルマンは広く知られている。個人的にもよく知っている。

つまり、日本のホテルは、個人に依存した属人的ホスピタリティを、差別化の源泉にしている。ノウハウ確立も、システム化もできていないものだ。喩えるなら、おもてなしのアナログ技術は未だにデジタル化されていない。これでは、顧客は個人につき、会社にはつかず、会社の差別化優位にはならない。

他社との違いを十分に出せないことが低収益性の原因だ。

低価格競争をしているのか―なぜ低収益なのか?(4)

競争優位には、差別化優位とともに、コスト優位をベースにした低価格競争がある。都心ラグジュアリーホテルは激しい価格競争をしているので収益性が低いのではないか。この問いに応えるために、都心ラグジュアリーホテルの一部屋当りの平均費用を算出してみた。

ホテルのコスト競争力は何によって決まってくるか?

経済学的に単純化してみると、「規模優位」を決定する部屋数である。ホテルのコストを、固定費と変動費に分けるとおよそ60%対40%である。固定費のなかでは、人件費と初期施設投資に関わる家賃や設備の減価償却費などが大きい。これらのことから都心の11ホテルに関し、1部屋(一定の面積)の平均費用を算出した。

都心のコストリーダーシップは、もっとも部屋数の多い1,479部屋を持つニューオータニであり、1部屋10,208円のコスト優位を持つ(図表2)。もっともコスト優位がないのは、84室のアマン東京の38,607円である。約3.8倍の差がある。アマンは高い地代の大手町に立地し、一部屋が大きいのでもっとも高コストになる。

図表2.規模の利益による低価格競争力 ― 主要ホテルの平均費用関数のグラフ

ログインして精細な図表をみる

この分析からは、都心ラグジュアリーホテルは、500室以下と500室以上のホテルの平均費用では大きなコスト差があることがわかる。恐らく、1室20,000円が脱落価格である。

現在(9月末)では、都心ラグジュアリーホテルで、1週間程度の連泊では2万円台の競争になっている。この水準は、500室以下のホテルが採算を維持できる水準であり、「スロー・カット(首切り)」水準ではなない。コスト競争力のある帝国ホテルが、連泊によるサービスアパートメント化を打ち出せたのは、そのコスト優位にあることがこの分析でわかる。

低価格競争はライバルを価格で振り切るとともに、需要を喚起する大きな効果がある。

従って、ニューオータニが低価格競争を展開すれば1万円で泊まることも可能だ。しかし、低価格戦略をとって独占的な地位を築いても収益は出ない。そこで、値上げをすれば再び新規参入が増え、また、価格競争で生き残りをかけることになる。つまり、低価格競争をとるうまみはない。従って、現在は、極めて協調的な競争が行われている。トップが他ホテルの経営を経験しているなどの人的な繋がりが、協調的になる理由である。

従って、現在のところは、ホテル間のコスト優位の差はあっても、低収益性には結びついてはいない。

労働市場への支配力、協調的競争、流通市場の強い交渉力―なぜ低収益なのか?(5)

低収益性のもうひとつの要因は、業界の魅力度、すなわち、業界の関与者との交渉力(バーゲニングパワー)だ。

図表3.業界構造の魅力(関与者との交渉力)

ログインして精細な図表をみる

ホテルの固定費のなかで、もっとも高いコストは33%の人件費であり、家賃と減価償却は約10%である。ホテル業界にとっては、この人件費をいかに抑制するかが収益の大きな鍵を握る。これは後述するように、買い手であるホテルの経営側が業界協調によって、賃金をうまく押さえ込んでいる。賃金の「上方硬直性」がみられる典型的な業界である。

買い手の側には、伝統的な旅行代理店、ネット代理店や自社直接受注などがある。多くのホテルは、シーズンなどの需要に合わせて価格を変える「ダイナミックプライシング(変動価格制)」をとっている。ホテルの部屋は在庫ができないからだ。

従って、少しでも売り切り、稼働率をあげたいホテルは、代理店との価格交渉力が弱く、上代の10%程度の手数料があるので価格を左右されやすい。特に、近年はリアルもネットも代理店が寡占化し、価格支配力を持たれていたと言える。民泊を紹介するAirbnb(エアビーアンドビー)の登場は価格競争に拍車をかけていた。

ホテルが買い手との交渉力を持たないなかで、アパホテルは、ネットで自社のすべての宿泊を受注する仕組みを構築して注目される。すべての宿泊を自前で販売している。10%程度の中抜きができるだけでなく、価格をコントロールし、顧客情報を把握することができる。多くのホテルもネットでの自社販売に注力するが、利用者の利便性がない。

業界の収益性は低い。超過利潤」に繋がるような大きなイノベーションがなく、業界が競争的ではなく、販売などの関与者の交渉力が強いからである。

ただ、労働市場に対して雇用側の交渉力が強く、低賃金で雇用を確保できる。これは高収益につながる。しかし、代理店などの販売先には、約10%の手数料をとられるとともに、ホテルなどの宿泊代の交渉力を持たれている。これは低価格で部屋を仕入れられ、さらに手数料を取られるという低収益要因になっている。それはホテルが部屋の「空き時間」を売っているビジネスであり、時間を空けることはできないからだ。ホテルのシーズンや時期によって宿泊代を変える「ダイナミックプライシング(DP)」も、価格変更の容易さが交渉力を低下させる要因となる。DPは、市場支配力のある際には、収益拡大にむすびつくが、販売先に価格支配力がある場合は、販売先の単なる値引きの源泉になってしまう。また、買い手との交渉力を高めるために、アパホテルのように自社での直販を基軸にしたり、ネット上の代理店を買収したりして、取り組むなどの新たな取り組み(ハイアットホテルズアンドリゾーツ)もみられる。

総じて、ホテル業界はインバウンド特需のようなものがなければ、魅力度は高くない。従って、低収益性の背景に、業界の魅力度の低さが影響している。

ホテル業界の低収益の構造

ここで改めてホテル業界の低収益性の原因を整理してみる。

まずは、ホテルの統合的経営がコロナ禍で収益性の足を引っ張るようになっている。資産運用、運営、ブランド展開のどれもが収益性を確保できない。日本企業ができることは、ブランド力のある新たな三位一体経営をめざすか、運営に集中するしかない。

ふたつ目に、都心主要ラグジュアリーホテルの基本戦略である差別化集中が他ホテルとの差別化に繋がっていないことだ。差別化が必ずしも価値(宿泊代に転嫁)を生んでいない。

三つ目は、差別化の限界があることだ。現在のホテルのおもてなしは属人的で、システムとして持続供給ができていない。また、それ以外に差別性がないことが低収益性に結びついている。

四つ目は、ホテル間で、主に客室数の違いからコスト優位に大きな差があるが、業界が協調的で激しい低価格競争にはなっていない。従って、低収益要因にはなっていない。

最後に、ホテル業界の魅力度の低さは低収益要因になっている。それは、低賃金で労働力を確保できる交渉力を持ちながら代理店や販売先への交渉力が弱く、手数料を取られ、さらに、代理店の統一キャンペーン参加で宿泊代の値引きを要求されるという関係に陥っているからだ。

つまり、低収益性をもたらしているのは、ホテル経営の役割分担、賢明でない戦略、不十分な差別性、販売先との交渉力のなさの四つが要因である。敢えて、低収益性への寄与率を推定するならば、戦略及び不十分な差別性が30%、販売先との交渉力のなさ15%、役割分担要因10%、偶然性が45%と推測ができる。

図表4.低収益の要因分解(推定)

ログインして精細な図表をみる

なぜ低賃金なのか?―人手不足なのに30才330万円の壁

ホテルの低収益性は、ホテルマンの低賃金につながる。つまり、会社の競争優位の源泉である差別的なホスピタリティは金銭的報酬に裏づけられていない。つまり、差別性の問題が、低賃金という業界の構造問題と結びついている。従って、個々のホテルで、稼働率を上げて、原資を増やし、次に、賃上げという取り組みでは問題解決できない。

日本の約391万人の旅館などを含むホテルマンが低賃金であるのは業界内でも業界外でもよく知られている。観光庁の指摘のとおりである。

30才で比較するとホテル業界は約339万円であり、他業界は約444万円で、およそ年収で100万円の差がある。世界的には、アメリカは500~700万円やドイツは529万円である。日本以外の欧米の「紳士淑女を紳士淑女がサーブする」ザ・リッツ・カールトンのホテルマンの年収は中央値1,328万円、時給6,270円と日本の平均値の約4倍である(年収の場合、平均値は中央値より大きい)。また、部屋づくりや飲食は移民によって担われ、ホスピタリティの高い従業員はチップ制で高収入を得ていることが知られている。日本では、40才、50才でもあまり変わらない。このように、国内の他産業と比べても、先進国と比較しても、極めて低い年収だと言わざるを得ない。そして、コロナ禍で所定外労働時間が激減し、残業手当が減少したことによって、長年の低賃金問題が露呈した。

実際に、ホテルを任意に34社選び30才の年収を調べてみた。その結果は、図表5のとおり、極めて画一的な賃金であることがわかる。

図表5.ホテル従業員の30才の推定年収(任意36社)

ログインして精細な図表をみる

特に、企業規模別に見ても変わらない。ホテル業界では判を押したようにほぼ一律に、30才で330万円前後である。330万円に「標準偏差」を足した約363万円の年収までで約80%の大勢を占める。経済紙でよく話題になる日本のホテル企業も同じだ。賃金が高いはずのホスピタリティをシステム化している大手海外チェーン系外資ホテルまでほぼ横並びだ。

図表6.企業規模が大きくなっても年収は変わらない

ログインして精細な図表をみる

なぜこのように業界内で申し合わせたような同一賃金になっているのか?

ホテルの労働市場の「市場機能」が働いていると仮定し、経済学的に、その原因を考えてみる。「万年人出不足で低賃金」の理由はこうだ。

図表7.人手不足なのに賃金が上がらない

ログインして精細な図表をみる

企業の雇用サイドの雇用の価格弾力性が高く、少し賃上げがあると採用しなくなる。つまり、少しの賃上げにも耐えられるコスト競争力がない。供給サイドは、ホテルの専門学校などが大量に働き手を供給し、高い専門的なスキルを要求されないので少し賃上げするだけで雇用の供給量、つまり求人が増える。ホテルは、賃金を上げなくても採用できるので、賃金は「上方硬直的」にならざるを得ない。人手不足なら、賃金を上げれば採用は増え人材不足は解消できる。建設労働者は賃上げで人材を確保している。

このように、現在のホテルの労働市場が賃金を上方硬直的にしているとともに、どの企業も「抜け駆け」してまで賃上げをしようとはしない「暗黙の合意」が成立している。抜け駆けすれば、賃上げ競争になり、人件費がかさんでしまうからである。それよりは、人手不足の方がいいという判断だ。

むしろ、人手不足は、社員が自主的に協力して働いてくれるので会社に都合のよい結果をもたらしてくれる。人手不足で現場を従業員にまかせ、人手不足のなかでお互いが協力して過重な仕事をやり遂げる。会社は、人手不足のなかで従業員が達成感を感じてくれるので、やりがいという非金銭的報酬を与えた方が、従業員も会社も利益が大きくなる、と考えがちだ。企業が、人手不足を知りながら増員しない理由だ。これは明治以降の「親方請負制」現代版である。

これでは、インバウンドなどの市場が回復して、売上が回復し、稼働率が改善しても、賃金が上がる可能性はない。ホテル業では成長と分配はまったく関連がない。

「おもてなし」は持続可能なサービスか?―ホテルマンはボランティア?

低賃金で業界に入職すると、さらに、ホテルマンは、「変形労働制(シフト)」による不規則労働を強いられ、肉体的にも精神的にも厳しい雇用環境に置かれる。従って、離職率は26%と産業別で飛び抜けて高く、スキル障壁が低いので入職率(29%)も高い。3年で入れ替わる計算だ。

このような条件の厳しい労働市場は、通常は、求職者が集まらなくなり成り立たなくなる。例えば、介護・看護、運送業、建設業などが雇用条件の厳しさが知られ、求職者が集まらない。

しかし、ホテル業界の雇用条件の厳しさは業界の「光」の部分に焦点があてられることが多く、あまり知られていない。加えて、ホテル業界の労働力の一定水準(4年で10%は生き残り、30代を過ぎると転職は困難になり定着せざるを得ない)が維持されるのは、会社が、「非金銭的報酬」制度を築いているからだ。従業員を競わせて、生き残った社員に優越感を与えて、雇用を維持する仕組みだ。

多種多様な30種類を超える職種や10層を超える階層を設けて、従業員を競争させて昇進を動機づけに利用する「トーナメント制」(E.P.ラジアー「人事と組織の経済学」)をつくりあげている。競争心により、昇進させてやりがいや達成感という「非金銭的報酬」を与えている。この結果、従業員はそのホテルにしか通用しないスキル(人的資本)を蓄積するが、他ホテルでも他業種でも評価されないので、転職などが非常に不利になる。

現場の厳しい労働環境を乗り越える動機は、やりがいなどの「非金銭的報酬」を「内的動機づけ」にして自己合理化し、納得するしかない。金銭的対価だけではやっていけないからだ。ホテル業界は「やりがい」などの「内的動機づけ」に依存しすぎている。他方で、欧米のように、階級的なチップ制で金銭化すれば「やる気」が低下することも明らかだ。

日本のホテルマンの「おもてなし」は、ある意味で「ボランティア」と同じだ。自主的な「立候補制」で「自分で決めて自分でやる仕事」をして「やりがい」を感じても、金銭的裏づけや契約がなければいつでも退出できる。

やりがいとは、見つかれば終わりで、「求めて求めえぬもの」であるという「円環的循環的」(渡邊二郎)なものである。やりがいは個人の価値観の問題であって、会社が提示したり、利用したりするものではない。ホテル関連の学校や会社が主張する「非金銭的報酬」である「やりがい」は、自由な選択はなく、強いられたものである。

日本が誇るおもてなしは、属人的なボランティア精神で支えられている。持続可能な差別化の源泉ではなく、会社の価値活動として競争優位に組み込むのは無理がある。会社は自社の競争優位をホテルマンのボランティアに支えられている仕組みだ。会社が個人のいきがいなどの価値観を組み込んで自社の競争優位を生む価値活動とするのは合理的ではない。

これでは、インバウンドがある程度回復しても、海外の旅行者に「上から目線」で「おもてなし」などと誇っている場合ではなく、「上層階級」の海外旅行者に「下層階級」の日本のホテルマンを「かしずかせる」ようなものだ。「紳士淑女が紳士淑女に奉仕する」という対等な立場ではない。

華やかなホテル業界のもうひとつの影である。「働き方改革」や「人権」意識が高まるなかで、強いられた「やりがい」にもとづく、「変形労働制」を「悪用」する傾向にある過酷な労働条件は、もはや社会的合意が得られるものではない。また、労働力人口が減少するなかで、現在の低生産性のホテルに、厳しい雇用条件のままで、391万人もの労働力を供給しつづけるのは社会的に効率的資源配分とは思えない。

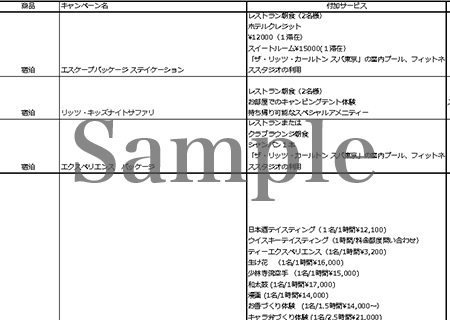

プロモーション分析シートについて

プロモーション分析シートでは、12の主要都心ラグジュアリーホテル、34のケースについて、目的やターゲット、宿泊料金といった11の項目をまとめています。本稿掲載図表の高精細版とあわせてご活用下さい。

- ザ・リッツ・カールトン東京

- パレスホテル東京

- 帝国ホテル東京

- 星のや東京

- The Okura Tokyo(ホテルオークラ東京)

- ホテルニューオータニ東京

- ウェスティンホテル東京

- フォーシーズンズホテル東京大手町

- アマン東京

- 東京エディション虎ノ門

- グランドハイアット東京

- アンダーズ東京

【分析項目】

- 商品

- キャンペーン名

- 付加サービス

- 目的

- ターゲット

- インセンティブ(刺激)

- 流通

- メディア

- 検索順位

- キャンペーン期間

- 宿泊料金

- 【参考文献】

- 松田久一(2021)、MNEXT「凍結した消費マインドを溶解させるマーケティング―解除後の消費増加シナリオ」

- 松田久一(2021)、MNEXT「プロ・マーケティングの組み立て方 都心高級ホテル競争 『アマン』VS.『リッツ』」

- E. P. ラジアー(1998)、「人事と組織の経済学」、日本経済新聞出版社

- 西村和雄(1995)、「ミクロ経済学入門」、岩波書店

- M.E. ポーター(1995)、「競争の戦略」、ダイヤモンド社

- M.E.ポーター(1985)、「競争優位の戦略」、ダイヤモンド社

- D. ベサンコ、M. シャンリー(2002)、「戦略の経済学」、ダイヤモンド社

- 水口健次(1972)、「セールス・キャンペーン」、ダイヤモンド社

- 玄田有史(2017)、「人手不足なのになぜ賃金が上がらないのか」、慶應義塾大学出版会

- 渡邊二郎(2011)、「渡邊二郎著作集 第12巻 自己と世界」、筑摩書房

- P. Kotler, K. L. Keller (2015), "Marketing Management, Global Edition", Pearson Education Limited

- G. Saloner, A. Shepard, J. M. Podolny (2005), "Strategic Management", Wiley

- R. D. Blackwell, P. W. Miniard, J. F. Engerl (2017), "Consumer Behavior", South-Western College Pub

- M. E. Porter (1998), "Competitive Advantage: Creating and Sustaining Superior Performance", Free Press

- J. B. Corgel, M. C. Sturman, R. Verma (2011), "The Cornell School of Hotel Administration on Hospitality", Wiley

- 【図表注釈】

- *1 「消費社会白書2022」(2021年11月発刊)に掲載

- *2 「消費社会白書2022」未掲載データ

■「消費社会白書2022」調査設計

著者プロフィール

麻生友美

1980年代生まれのマーケティングクリエイター。JMR生活総合研究所・クリエイティブマネジャー。

経験財を提供する様々な産業を経てクリエイターに。イラストを得意とした店頭コミュニケーションで実績があり、評判も高い。消費者説得の「こころのマーケティング」を目指している。

参照コンテンツ

- プロの視点 女性が生み出す6.9兆円の市場―アフタヌーンティーは都心高級ホテルを救えるのか(2022年)

- 「食と生活」のマンスリー・ニュースレター 拡がる"ヌン活" アフタヌーンティーに見る日中充実ニーズ(2022年)

- MNEXT 凍結した消費マインドを溶解させるマーケティング―解除後の消費増加シナリオ(2021年)

- MNEXT 静かに激変する「当たり前の日常」と解凍消費(2021年)

- MNEXT 眼のつけどころ プロ・マーケティングの組み立て方 都心高級ホテル競争「アマン」VS.「リッツ」(2021年)

- MNEXT 眼のつけどころ 市場脱皮期の富裕層開拓マーケティング―価格差別化戦略(2021年)

- プロの視点 消費反発の現場を探る ようこそ都心のリゾート―熱狂的ファン生む「アマン」の魅力(2021年)

- プロの視点 消費反発の現場を探る 帝国ホテルのブッフェから(2021年)

- 戦略ケース ザ・リッツ・カールトン 顧客満足とコミュニケーションの善循環(2009年)

- 戦略ケース 東京都心部ホテルウォーズ-超高級外資系ホテルの進出ラッシュ(2002年)

- オリジナルレポート コロナ下とコロナ後の消費の展望(2021年)

- 企画に使えるデータ・事実 旅行業者取扱高

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)