野菜ジュースの生産量は、業界団体調べによると3年連続で減少しており、2023年は前年比5.6%減となった。今回は値上げによって、野菜ジュースのブランド選択にどのような変化が起こっているのか調査をおこなった。

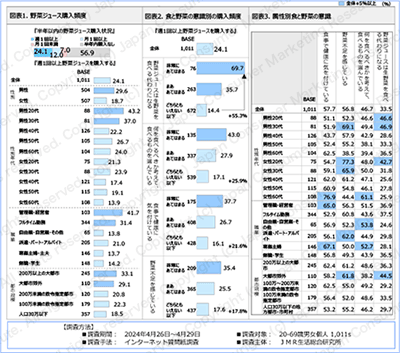

まず、最近半年以内の野菜ジュースの購入率は4割台で、購入頻度が「週1回以上」は24.1%となった。さまざまな基本属性のなかで、購入頻度に特に差があったのは、性別年代、職業、都市規模であった。そのうち、「週1回以上」の割合が高かったのは男性20・30代、管理職・経営者、フルタイム勤務、大都市居住者であった(図表1)。

続いて、食に関する意識と購入頻度の関係に着目すると、「野菜ジュースは生野菜の代わり」をはじめ、四つの意識が高いほど購入頻度が高くなることがわかった(図表2)。実際に図表1で確認した属性をみると、男性20・30代は「野菜ジュースは生野菜を食べる代わり」、管理職・経営者は「食事で健康に気を付けている」、大都市居住者は「野菜不足」が全体と比べて高い(図表3)。

このことから、野菜ジュースの需要は野菜不足の解消や食事面での健康配慮の意識に支えられていると考えられる。

高画質版の図表はレポートダウンロードをご利用ください

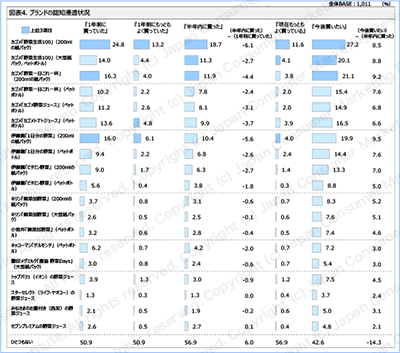

野菜ジュースの個別商品について購入状況をみていく。半年内に買ったものの上位3商品はカゴメ「野菜生活100」(200ml、大型)、カゴメ「野菜一日これ一杯」(200ml)である。半年内購入率から1年前購入率を引くと、上位の商品を中心に低下傾向にあり、「ひとつもない」は6.0%上昇した。2023年におこなわれた値上げの影響がうかがえる結果となった。

今後買いたいものではカゴメ「野菜生活100」(200ml、大型)、カゴメ「野菜一日これ一杯(200ml)に伊藤園「1日分の野菜」(200ml)がそれらに続く。今後購入意向から半年内の購入率を引くと、全体的に上昇傾向にあり、「ひとつもない」は14.3%低下した(図表4)。従って、消費者の野菜ジュース購入率は減少しており、ユーザー離れが進む一方で、今後の購入意向は低下していないことがわかった。

各個別ブランドへの興味関心がなくなっているわけではないといえそうだ。

高画質版の図表はレポートダウンロードをご利用ください

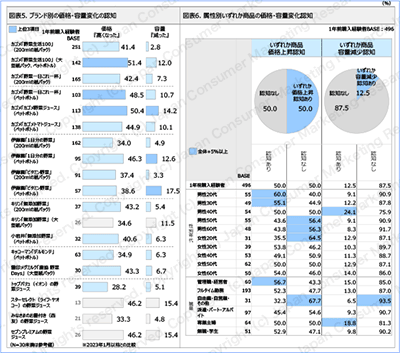

ここからは値上げの認知についてみていく。1年前の時点で購入経験がある商品について、それぞれ価格と容量の変化についてみてみた。価格が「高くなった」では、カゴメ「野菜生活100」(大型)、カゴメ「カゴメ野菜ジュース」(PET)、カゴメ「野菜一日これ一杯」 (PET)のいずれも容量の大きい商品が5割前後で上位だった。容量が「減った」では、伊藤園「ビタミン野菜」(PET)、カゴメ「カゴメ野菜ジュース」(PET)、伊藤園「1日分の野菜」(PET)が上位だった。ただし、これらの商品については容量変更がおこなわれておらず、実際容量変更をおこなったカゴメ「野菜生活100」(大型)は12.0%、キッコーマン「デルモンテ」(PET)は6.3%の認知率だった(図表5)。容量変化は価格変化と比べ、認知率が低いことがうかがえる。

図表5にある19商品のいずれかについて「高くなった」「減った」と回答した人は、「高くなった」が50.0%、「減った」が12.5%となった。価格変化については購入頻度の高い男性20・30代、管理職・経営者の認知が高く、容量変化については男性40代、専業主婦の認知が高かった(図表6)。

高画質版の図表はレポートダウンロードをご利用ください

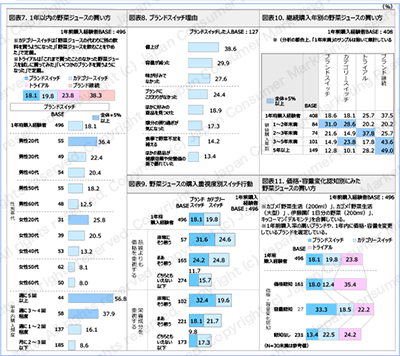

最近1年以内の野菜ジュースについての購買行動の変化をみると、ブランドスイッチが約18%、カテゴリースイッチが約20%、トライアルが約24%となり、約6割が行動を変えていた(図表7)。ブランドスイッチについては、属性では男女20代、購入頻度では週3回以上が高く、理由としては、値上げ、容量の減少が上位にあがっている(図表8)。野菜ジュースの選び方に関わる意識と行動変化についてみると(図表9)、価格や栄養成分を重視している人ほどブランドやカテゴリーのスイッチ率が高い結果となった。ブランドを3年以上継続している購入者は、ブランド継続率は高まるものの、半数以上は購買行動に何かしらの変化が起きている(図表10)。特定4商品で購買行動をみると、価格が高くなったと感じた人はトライアル、容量が減ったと感じた人はブランドスイッチが高い傾向がわかった(図表11)。

ここまでみてきたように、野菜ジュースは値上げ以前からの市場縮小、値上げによるカテゴリースイッチとブランドスイッチという三つの課題を抱えている。しかし、個別ブランドの購入意向は低下していないことから、野菜ジュースのニーズに着眼し、今後に向けて価値訴求の見直しをしていくべきではないだろうか。

高画質版の図表はレポートダウンロードをご利用ください

レポートダウンロード

レポートのPDFダウンロードには有料の会員登録が必要です。

- 野菜ジュースはどのような人に飲まれているのか

- ユーザー離れが進む野菜ジュース

- 価格と容量の変化、異なる捉え方のちがい

- 約6割がブランド離れの危機

- 消費者の動き 【実質賃金のマイナス続く】

- 売れている食品・メニュー 【アイスクリームが好調】

- 東京市場 【銀座三越が再びファストフードとコラボ】

- 地産地消 【吉本興業とのコラボで特産品を売り込み】

- 食品企業の経営 【吉野家がラーメン事業を強化】

- 製品開発 【ココイチが「肉塊」シリーズを再び発売】

- 価格政策 【深夜料金の動き拡大】

- プロモーション 【アサヒの「スーパードライ」の体感店】

- チャネル政策・チャネル動向 【ミニストップが生鮮拡充の新型店】

- ヘッドラインクリップ 5月の動向

最新バックナンバー

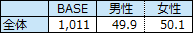

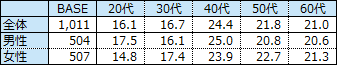

調査設計

調査手法:インターネットリサーチ調査期間:2024年4月26日(金)~4月29日(月)

調査対象者:インターネットモニター 20歳~69歳

全国の男女個人

有効回収サンプル数:1,011サンプル

サンプル構成(%)

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)