2019年のビール系飲料の販売数量は前年比1.4%減であった。販売数量の内訳はビールが48%、発泡酒が12%、第3のビールとも呼ばれる新ジャンルが40%程度とみられている(ビール4社発表)。

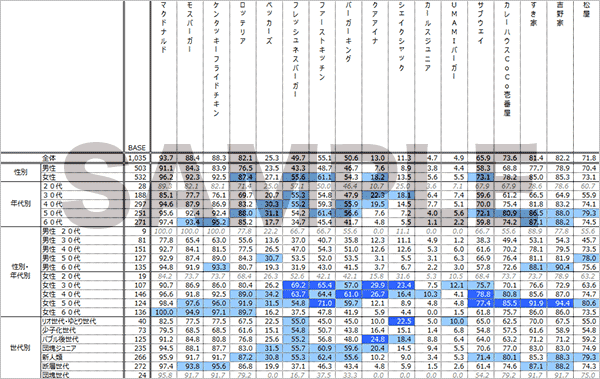

今回は、当社が任意に選んだビール系飲料37ブランドについて、「知っている(認知率)」、「買って飲んだことがある(経験率)」、最近3ヶ月以内における「広告・記事を見たことがある(広告接触)」「店頭などで見たことがある(店頭接触)」、「3ヶ月以内に買って飲んだ(3ヶ月内購入)」、さらに「今後(も)買って飲みたい(今後意向)」と「購入経験者における今後の購入意向(再購入意向)」という7項目について、インターネットモニターに対して行った調査結果をランキング形式でお届けする。

今回の調査でも、前回(2019年5月版)と同様、「アサヒスーパードライ(アサヒビール)」が圧倒的な強さで、複数の項目で首位を獲得した。「アサヒスーパードライ」に続くのは、「キリン 一番搾り(キリンビール)」と「ザ・プレミアムモルツ(サントリー)」、「キリン 本麒麟(キリンビール)」などだ。しかし、上位ブランドの顔ぶれは前回(2019年5月版)と同様だが、3ヶ月以内飲用をみると、

- アサヒスーパードライ 21.4%(39.1%)

- ザ・プレミアムモルツ 14.2%(27.8%)

- キリン 一番搾り 13.4%(30.7%)

- キリン 本麒麟 9.8%(17.2%) ( )内は前回調査

と、足元では上位ブランドの、特にビールの飲用機会が大きく減っている可能性がある。ちなみに認知や購入経験などの項目では、3ヶ月以内購入のような大幅な減少はみられない。

2020年は当初、酒税法の改正によるビールの消費増が期待された年だった。しかし、3月以降の新型コロナウイルス感染拡大による自粛で飲食店の営業短縮や休業が相次ぎ、業務用の需要が激減。家庭での飲酒機会は増えたとみられているが、需要は割安な新ジャンルやRTDに流れた。2019年のビール系飲料に占めるビールのシェアが5割弱、新ジャンルが4割とみられているのに対し、2020年4月はビールは3割まで落ち込み、逆に新ジャンルは5割強まで伸びた。特に、飲食店に強い「アサヒスーパードライ」への影響は甚大だ。新型コロナウイルス感染拡大による緊急事態宣言は5月末には解除されたものの、今後ビールがどこまで巻き返せるかは未知数だ。夏の最需要期を控え、激震続く業界から目が離せない。

詳細データのダウンロード

クロス集計表 サンプルイメージ

- アサヒ スーパードライ(アサヒビール)

- アサヒ スーパードライ 瞬冷辛口(アサヒビール)

- アサヒ ドライプレミアム 豊穣(アサヒビール)

- TOKYO 隅田川ブルーイング(アサヒビール)

- キリン 一番搾り(キリンビール)

- 一番搾りプレミアム(キリンビール)

- キリン ラガービール(キリンビール)

- サントリー ザ・プレミアム・モルツ(サントリー)

- サントリー ザ・モルツ(サントリー)

- 東京クラフト(サントリー)

- サッポロ 生ビール黒ラベル(サッポロビール)

- サッポロ ヱビスビール(サッポロビール)

- ヤッホーブルーイング よなよなエール(ヤッホーブルーイング)

- 木内酒造 常陸野ネストビール(木内酒造)

- アサヒ スタイルフリー<生>(アサヒビール)

- アサヒ 本生(アサヒビール)

- キリン 淡麗極上<生>(キリンビール)

- キリン 淡麗グリーンラベル(キリンビール)

- サッポロ 極ZERO(サッポロビール)

- アサヒ ザ・リッチ(アサヒビール)

- アサヒ 極上<キレ味>(アサヒビール)

- アサヒ クリアアサヒ(アサヒビール)

- アサヒ オフ(アサヒビール)

- アサヒ アクアゼロ(アサヒビール)

- キリン のどごし<生>(キリンビール)

- キリン のどごしストロング(キリンビール)

- キリン 本麒麟(キリンビール)

- キリン 濃い味(キリンビール)

- サントリー 金麦(サントリー)

- サントリー 金麦ゴールド・ラガー(サントリー)

- ジョッキ生(サントリー)

- サッポロ 麦とホップ(サッポロビール)

- サッポロ ドラフトワン(サッポロビール)

- アサヒ グランマイルド(ビール)(アサヒビール)

- サッポロ ラガーズハイ(サッポロビール)

- セブンプレミアム ザ・ブリュー(セブン&アイ)

- トップバリュ バーリアル(イオン)

調査期間:2020年5月15日(金)~5月20日(水)

調査対象者:当社インターネットモニター 20歳~69歳

全国の男女個人

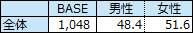

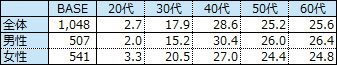

有効回収サンプル数:1,048サンプル

サンプル構成(%)

参照コンテンツ

- 「食と生活」のマンスリー・ニュースレター 第126号

酒税改正でどうなる!?家呑みカテゴリー間競争 - 「食と生活」のマンスリー・ニュースレター 第96号

試し飲みされるストロングビール 味訴求でロイヤリティ獲得が今後の鍵 - 「食と生活」のマンスリー・ニュースレター 第120号

ウィズ・コロナ時代の新たな食生活 増える女性の調理負担 - 「食と生活」のマンスリー・ニュースレター 第119号

"自粛"で変わる購買行動とライフスタイル

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)