ご利用には有料の会員登録が必要です。

ご登録済みの方は、こちらから全文をご利用ください。

会員のご登録はこちらをご覧ください..

2018年のビール系飲料の課税出荷数量は前年比2.5%減で、14年連続で減少し、現行統計が始まった1992年以降の過去最低を更新。カテゴリー別でも、ビールが前年比5.2%減、発泡酒が同8.8%減、新ジャンルが同3.7%増で、ビールの構成比は49.2%と半分を割り込んだ。

今回は、当社が任意に選んだビール系飲料39ブランドについて、「知っている(認知率)」「3ヶ月以内に広告をみた(広告接触)」「3ヶ月以内に店頭でみた(店頭接触)」「買って飲んだことがある(購入経験)」「3ヶ月以内に買って飲んだ(3ヶ月以内購入)」「今後(も)買って飲みたい(購入意向)」「購入経験者ベースの今後の購入意向(再購入意向)」などの項目についてインターネットモニターに対して行った調査結果をランキング形式でお届けする。

今回の調査でも、前回(2018年6月版)と同様に、全項目でアサヒビールの「アサヒ スーパードライ(以下スーパードライ)」が首位を獲得した。「アサヒ スーパードライ」は、認知率(83.3%)や経験率(49.8%)、3ヶ月内購入(24.3%)では、2位以下を10ポイント前後引き離してはいるものの、2位との差は前回(2018年6月版)、前々回(2017年4月版)に比べると小さく、とくに3ヶ月内購入や今後の購入意向、再購入意向などの項目で縮小傾向がみられる。

「スーパードライ」を追うのは、キリンの「キリン 一番搾り(以下一番搾り)」とサントリーの「ザ・プレミアム・モルツ(以下プレミアム・モルツ)」である。今年4月にリニューアルを行ったばかりの「一番搾り」は7項目中6項目で2位だが、そのすべてで3位の「プレミアム・モルツ」との差は5ポイント以内の接戦だ。

また、今回注目したいのは、キリンから昨年3月に発売され、今年1月下旬には1,000万ケースを突破、過去10年間にリリースされた商品のなかでは累計販売数最速を記録した「本麒麟」だ。発売から1年3ヶ月しかたっていないことから、認知と購入経験ではベスト10から外れるものの、3ヶ月内購入で6位、今後の購入意向では8位、再購入意向では新ジャンルのなかでは最も高い4位に食い込んだ。ロングセラーのひしめくビール系飲料のなかで、早くもポジションを確保したといえる。

ビール系飲料の市場はシュリンクを続ける厳しい市場だ。さらには、来年10月には酒税法の改正で新ジャンルの税率は350mL換算で11円上がり、ビールの税率は7円下がる。変化する環境が、ブランド間競争にどのような影響を与えるのかが注目される。

- アサヒ スーパードライ

- アサヒ スーパードライ 瞬冷辛口

- アサヒ ザ・ドリーム

- アサヒ ドライプレミアム 豊穣

- アサヒ グランマイルド

- TOKYO 隅田川ブルーイング

- キリン 一番搾り

- キリン ラガービール

- サントリー ザ・プレミアム・モルツ

- サントリー ザ・モルツ

- 東京クラフト

- サッポロ 生ビール黒ラベル

- サッポロ ヱビスビール

- ヤッホーブルーイング よなよなエール

- 木内酒造 常陸野ネストビール

- アサヒ スタイルフリー<生>

- アサヒ 本生

- キリン 淡麗極上<生>

- キリン 淡麗グリーンラベル

- サッポロ 極ZERO

- アサヒ 極上<キレ味>

- アサヒ クリアアサヒ

- アサヒ クリアアサヒプライムリッチ

- アサヒ クリアセブン

- アサヒ オフ

- キリン のどごし<生>

- キリン のどごしストロング

- キリン 本麒麟

- キリン 濃い味

- サントリー 金麦

- サントリー 金麦ゴールドラガー

- サントリー 頂(いただき)

- サッポロ 麦とホップ

- サッポロ ドラフトワン

- アサヒ グランマイルド (ビール)

- サッポロ ラガーズハイ

- セブンプレミアム ザ・ブリュー

- トップバリュ バーリアル

- クリアモルト (ファミリーマート)

調査期間:2019年5月17日(金)~5月21日(火)

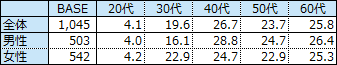

調査対象者:当社インターネットモニター 20歳~69歳

全国の男女個人

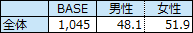

有効回収サンプル数:1,045サンプル

サンプル構成(%)

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)