2020年の炭酸飲料の生産者販売金額は、7,148億円で前年比95.1%で着地した(全国清涼飲料連合会)。

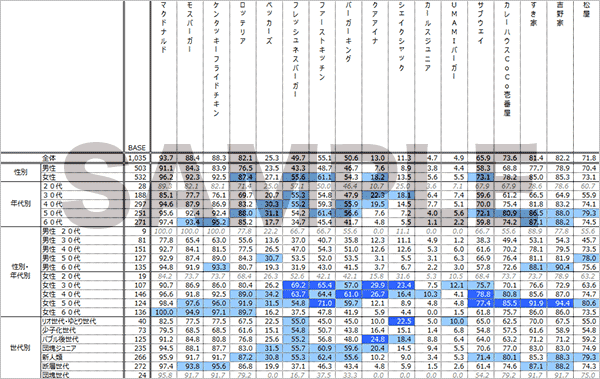

今回は、当社が任意に選んだ炭酸飲料32ブランドについて、「知っている(認知率)」、「買って飲んだことがある(経験率)」、最近3ヶ月以内における「広告・記事を見たことがある(広告接触)」「店頭などで見たことがある(店頭接触)」、「3ヶ月以内に買って飲んだ(3ヶ月内購入)」、さらに「今後(も)買って飲みたい(今後意向)」と「購入経験者における今後の購入意向(再購入意向)」という7項目について、インターネットモニターに対して行った調査結果をランキング形式でお届けする。

今回のランキングでも、前回(2020年7月版)と同様、「コカ・コーラ(日本コカ・コーラ)」が、再購入意向を除く6項目で首位を獲得した。2位との差は、認知で11.4ポイント、広告接触で17.7ポイント、店頭接触で18.5ポイント、購入経験で12.3ポイント、3ヶ月内購入で9.2ポイント、今後の意向で8.1ポイントとなっており、特に広告接触や店頭接触などで差が大きい。

2位以下には「三ツ矢サイダー(アサヒ飲料)」、「ファンタ(日本コカ・コーラ)」、「ウィルキンソン タンサン(アサヒ飲料)」、「スプライト(日本コカ・コーラ)」などが項目ごとに順位を変えながらランクインしている。「コカ・コーラ」も含め、ロングセラーの有糖炭酸が目立つ結果だ。

ところが再購入意向をみると、上位4ブランドが無糖炭酸水だ。それぞれ母数は少ないながら、60%を超える再購入意向を得ている。上位10位まで広げると7ブランドが無糖炭酸水、残りの3ブランドについても、2ブランドが糖類ゼロだ。糖類ゼロ、カロリーゼロなどが再購入意向のフックになっているとみられる。

コロナ禍で外出が減ったことなどにより、炭酸飲料を含む清涼飲料カテゴリーの多くが前年割れとなっているなか、無糖炭酸水は伸びているという。在宅勤務中のリフレッシュや、「コロナ太り」対策、家飲みの割り材などの「巣ごもり需要」が支えているとみられる。リフレッシュやストレス解消という点から、特に強炭酸が注目されており、メーカー各社も5月10日に日本コカ・コーラが「アイシー・スパーク from カナダドライ」を、サントリーが6月29日に「THE STRONG 天然水スパークリング」を発売するなど積極的に新製品を投入している。有糖炭酸に比べればまだ市場は小さいが、今後の伸びが期待される。

- 注目ランキング

-

- 3ヶ月内購入

- コカ・コーラ(日本コカ・コーラ) 21.6%

- ウィルキンソン タンサン(アサヒ飲料) 12.4%

- 三ツ矢サイダー(アサヒ飲料) 12.2%

- 再購入意向

- おいしい炭酸水(ポッカサッポロ) 72.0%

- トップバリュ炭酸水(イオン) 67.4%

- セブンプレミアム 強炭酸水 67.2%

- 3ヶ月内購入

詳細データのダウンロード

クロス集計表 サンプルイメージ

調査概要

提示32ブランド

- コカ・コーラ(日本コカ・コーラ)

- コカ・コーラ ゼロ(日本コカ・コーラ)

- コカ・コーラ プラス(日本コカ・コーラ)

- コカ・コーラ ゼロカフェイン(日本コカ・コーラ)

- ファンタ(日本コカ・コーラ)

- スプライト(日本コカ・コーラ)

- カナダドライ(日本コカ・コーラ)

- アイシー・スパーク from カナダドライ(日本コカ・コーラ)

- ペプシ ジャパン コーラ(サントリー)

- ペプシコーラ(サントリー)

- ペプシスペシャルゼロ(サントリー)

- オランジーナ / レモンジーナ(サントリー)

- C.C.レモン(サントリー)

- デカビタC (サントリー)

- 天然水スパークリング(サントリー)

- サントリー天然水 サイダー(サントリー)

- キリンメッツ 超刺激クリア(キリンビバレッジ)

- キリンメッツプラス(キリンビバレッジ)

- メッツ コーラ(キリンビバレッジ)

- キリンレモン(キリンビバレッジ)

- 三ツ矢サイダー(アサヒ飲料)

- 三ツ矢サイダーW (アサヒ飲料)

- ウィルキンソン タンサン(アサヒ飲料)

- アサヒ ドデカミン(アサヒ飲料)

- カルピスソーダ(アサヒ飲料)

- キレートレモン(ポッカサッポロ)

- おいしい炭酸水(ポッカサッポロ)

- がぶ飲みソーダ(ポッカサッポロ)

- フルーティス(ミツカン)

- セブンプレミアム 強炭酸水

- トップバリュ炭酸水

- みなさまのお墨付き 強炭酸水(西友)

調査設計

調査手法:インターネットリサーチ調査期間:2021年6月11日(金)~6月16日(水)

調査対象者:当社インターネットモニター 20歳~69歳

全国の男女個人

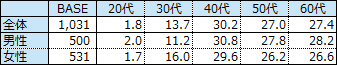

有効回収サンプル数:1,031サンプル

サンプル構成(%)

参照コンテンツ

- オリジナルレポート コロナ下とコロナ後の消費の展望(2021年)

- 「食と生活」のマンスリー・ニュースレター 第131号

消費抑圧の反動 食品購入は高価格帯へシフト - 「食と生活」のマンスリー・ニュースレター 第121号

在宅時間の増加で増えるおうちカフェこだわり派

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)