ご利用には有料の会員登録が必要です。

ご登録済みの方は、こちらから全文をご利用ください。

会員のご登録はこちらをご覧ください。

2019年のエナジードリンクの市場規模は約2,100万ケース。前年比116%と2桁の伸びとなった(サントリー)。

今回は、当社が任意に選んだエナジードリンク30ブランドについて、「知っている(認知率)」、「買って飲んだことがある(経験率)」、最近3ヶ月以内における「広告・記事を見たことがある(広告接触)」「店頭などで見たことがある(店頭接触)」、「3ヶ月以内に買って飲んだ(3ヶ月内購入)」、さらに「今後(も)買って飲みたい(今後意向)」と「購入経験者における今後の購入意向(再購入意向)」という7項目について、インターネットモニターに対して行った調査結果をランキング形式でお届けする。

今回の調査でも、前回(2019年5月版)と同様、「リアルゴールド(日本コカ・コーラ)」「レッドブル・エナジードリンク(レッドブル・ジャパン、以下レッドブル)」「モンスターエナジー(アサヒ飲料)」の3ブランドが複数の項目で上位3位を独占した。

今回、首位を獲得した項目が最も多かったのは「リアルゴールド」で、認知、購入経験、3ヶ月内購入、今後の購入意向の4項目だ。「リアルゴールド」は、昨年春に「リアルゴールド ウルトラチャージ レモン」、秋には「リアルゴールド ドラゴンブースト」を発売するなど積極的な商品政策を打ち出している。「レッドブル」は、今年3月に4年ぶりの新アイテム「ホワイトエディション」を発売し、プロモーションに注力したことなどもあり、広告接触と店頭接触で首位を獲得した。「モンスターエナジー」は、広告、店頭接触、3ヶ月内購入で2位を獲得した。「モンスターエナジー」は、昨年4月に発売し、1ヶ月で完売した「パイプラインパンチ」を3月に再発売、話題を集めた。

いずれのブランドも3ヶ月内購入は6%台で、まだユーザー層は大きいとは言い難いが、ユーザーのロイヤリティの指標である再入意向をみると、「モンスターエナジー」は59.5%で4位、「レッドブル」は54.8%で5位に入っており、固定的なリピーターの存在がうかがえる(なお、上位3位は「レッドブル」「モンスターエナジー」のエクステンションアイテムで、いずれも母数は40未満)。さらに再購入意向を前回と比較すると、「レッドブル」は9.1ポイント増、「モンスターエナジー」は8.7ポイント増加、ユーザー層の購入が活発化している可能性もある。

エナジードリンクは、2014年頃からブームとなったが、ここ2~3年はブームにも一服感がみられた。しかし、昨年7月には、コカ・コーラシステムが「コカ・コーラ」ブランド初となるエナジードリンク、「コカ・コーラ エナジー」を、今年3月にはサントリーが「BOSS」ブランドから「アイアンボス」を発売した。「コカ・コーラ エナジー」は3ヶ月内購入で6位、今後の購入意向で9位。「アイアンボス」は、発売から1ヶ月にも関わらず、それぞれ9位と14位に食い込んだ。上位ブランドの新アイテムや、有力ブランドからのエナジードリンク新発売で、再びエナジードリンクブームが訪れるのかが注目される。

- モンスターエナジー(アサヒ飲料)

- モンスターエナジー パイプラインパンチ(アサヒ飲料)

- モンスターエナジー カオス(アサヒ飲料)

- モンスターエナジー アブソリュートゼロ(アサヒ飲料)

- アサヒドデカミン(アサヒ飲料)

- アイアンボス(サントリー)

- コカ・コーラエナジー(日本コカ・コーラ)

- リアルゴールド(日本コカ・コーラ)

- レッドブル・エナジードリンク(レッドブル・ジャパン)

- レッドブル・シュガーフリー(レッドブル・ジャパン)

- レッドブル ホワイトイエディション(レッドブル・ジャパン)

- RAIZIN(ライジン)(大正製薬)

- XSエナジードリンク(日本アムウェイ)

- シャークエナジードリンク

- コーワパワードコーヒー(興和)

- タフマンリフレッシュ(ヤクルト本社)

- がぶ飲み フリーダムエナジー(ポッカサッポロ)

- バッテリーエナジードリンク

- キリンメッツアルギニンV パワフルエナジー(キリン)

- ビーエナジードリンク(山田養蜂場)

- ファイテンエナジードライ(ファイテン)

- KiiVA (キーバ)エナジードリンク(キーバ)

- エナジージム(ダイドードリンコ)

- ミラクルエナジーV (サンガリア)

- ライフガード・インフィニティ(チェリオ)

- メガシャキ ENERGYSHOCK(ハウス)

- ブラックアウト(ドン・キホーテ)

- みなさまのお墨付きエナジードリンク(西友)

- トップバリュ エナジーハンター(イオン)

- matsukiyoEXSTRONG エナジードリンク(マツモトキヨシ)

調査期間:2020年4月10日(金)~4月15日(水)

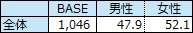

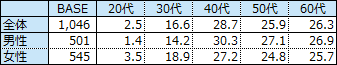

調査対象者:当社インターネットモニター 20歳~69歳

全国の男女個人

有効回収サンプル数:1,046サンプル

サンプル構成(%)

参照コンテンツ

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)