国内のエナジードリンク市場は、2005年に「レッドブル・エナジードリンク(以下「レッドブル」レッドブル・ジャパン)」の上陸を皮切りに、2012年に「モンスターエナジー(アサヒ飲料)」の販売開始などで拡大を続けてきたが、ここにきて成長はやや鈍化の傾向がみられる。

今回は、当社が任意に選んだエナジードリンク25ブランドについて、「知っている(認知率)」、「飲んだたことがある(飲用経験率)」、最近3ヶ月以内における「広告・記事(を見たことがある)」「店頭など(で見たことがある)での接触状況(3ヶ月内店頭接触)」、3ヶ月以内に買って飲んだ(3ヶ月内購入)」、さらに「今後(も)飲みたいと思う」(今後購入意向)と「購入経験者における今後の購入意向(再購入意向)」という7項目について、インターネットモニターに対して行った調査結果をランキング形式でお届けします。

今回の調査結果でも、前回(2016年8月版)と同様、「レッドブル」が首位、それを「モンスターエナジー」が追う構図となった。「レッドブル」は、7項目中再購入意向を除く6項目で首位を獲得、「モンスターエナジー」も同じく7項目中6項目で2位となった。3位グループには「RAIZIN(大正製薬)」「チョコラBBジョマ(エーザイ)」「バーンエナジードリンク(コカ・コーラ)」などが入ったが、上位2ブランドとの差は大きい。

再購入意向をみると、上位3ブランドの「チョコラBBジョマ」「バーンエナジードリンク」「モンスターカオス(アサヒ飲料)」は70%以上の高い再購入意向がみられた。しかし、いずれも母数(購入経験者)が20~30人前後であり、ロイヤリティの高いコアなユーザーはいるものの、そのボリュームは小さい。

一方、トップブランドである「レッドブル」の再購入意向は、51.7%である。購入経験率の14.3%、3ヶ月内購入率の5.1%と考え合わせるに、ユーザー層は限られているとみられる。

エナジードリンクのユーザー層はひとくくりに「若者」とみられているが、今回の調査では、「レッドブル」の購入経験率や3ヶ月内購入率、購入意向とも、最も高いのは30代だった(プレミアム会員専用クロス集計表参照)。一方の「モンスターエナジー」は、20代と30代の間に有意の差はない。これは、ブランドが上陸した時期(2005年と2012年)に「若者」だった層が離れることなくそのまま持ち上がっているからと思われる。ロイヤルユーザーの育成には成功したものの、新規ユーザー層の取り込みにはつながっていないともとれる。エナジードリンクが再度の成長軌道に乗るためには、ユーザー層の拡大が不可欠だ。それを可能にするのは「レッドブル」か「モンスターエナジー」か、それとも第3のブランドか。ポテンシャルを秘めた市場の行方が注目される。

ご利用には会員登録が必要です。

ご登録済みの方は、こちらから全文をご利用ください。

会員のご登録はこちらをご覧ください。

【提示25ブランド】

|

- 【調査設計】

- 調査手法:インターネットリサーチ

- 調査期間:2017年1月13日~17日

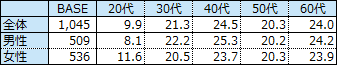

- 調査対象者:当社インターネットモニター 20歳~69歳

全国の男女個人

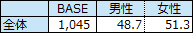

- 有効回収サンプル数:1,045サンプル

サンプル構成(%)

- 調査期間:2017年1月13日~17日

おすすめ新着記事

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献

スナック菓子市場の拡大が止まらない。小売り金額は8年連続プラス、2023年は2桁、24年も2桁に迫る成長で、6,000億円も射程圏内だ。

消費者調査データ シャンプー 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

高機能化の流れが続くシャンプー市場。調査結果からは、認知や直近購入などでは「パンテーン」が首位を獲得したが、再購入意向では個性的なブランドが上位に並んだ。

消費者調査データ 印象に残ったもの 働く女性首相誕生の2025年は、万博に沸き、熊と米に揺れた

2025年は女性首相誕生や万博などに沸いたが、、米価高騰、熊被害、異常気象などに揺れた。消費者の印象にのこったのはどんなものだったか。

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)