ブランド価値とは何か。どんなブランドの価値が大きいのか。どうすればブランド価値を高めることができるのか。日本の主な30ブランドのブランド価値を消費者調査によるWTP(Willingness To Pay)測定をベースにランキングしてみた。

2024年度に入り、円安により輸入物価の上昇による値上げが進んでいる。長期の均衡水準である購買力平価は対ドルで約120円である。それが主に、実需ではない投機によって約150円までディスカウントされている。多くの消費財メーカーでは、価格転嫁せざるを得ない状況である。他方で、消費財メーカーの主要な取引先である大手組織小売業は、企業努力のない価格転嫁は容易には受け入れない。

予想されるのは、値上げによる希望小売価格と対価である価値(WTP)との乖離である。理論的には、値上げをしても希望小売価格を価値が下回れば、最終的には、値引きされ価値に収斂されていく。価値を上回れば、逆に、価格は価値に一致していくはずである。そして、価値が希望小売価格を上回れば上回るほど需要は大きくなる。従って、売り手の課題である価値をいかに大きくするかが値上げ時代の成功の鍵を握る。

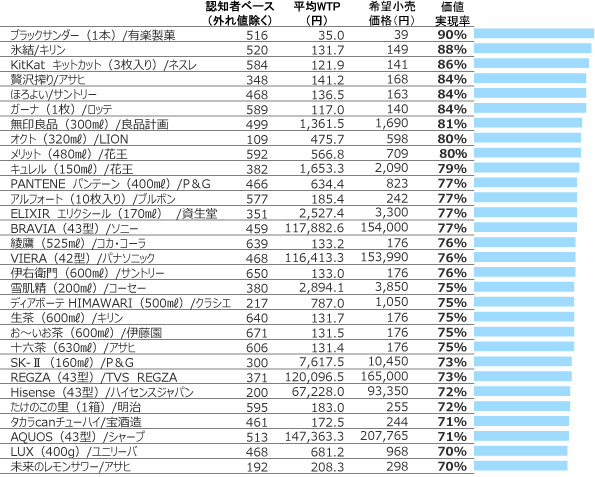

測定の結果、ブランドの価値実現率でみると図表1のとおりである。認知者ベースでは、すべての30ブランドの価値が、希望小売価格を下回っていた。恐らく値上げ後の希望小売価格を実現する価値提供ができていない、ということである。値上げが需要を減少させることは確実である。

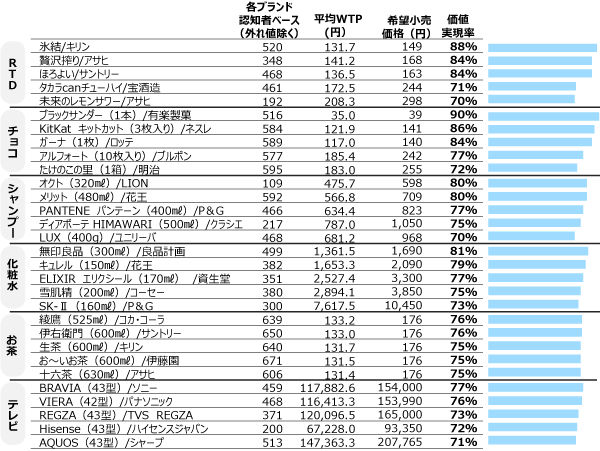

価値実現率のランキングでは、ブラックサンダー(有楽製菓)が90%で1位となり、ついで、氷結(キリン)88%、KitKat(ネスレ)86%と続いた。主要な6カテゴリーでは図表2のとおりである。

この差は、何から生じているのか。どうしたら価値をあげることができるのか。手段としては顧客を高価値認知層に絞る、機能訴求から価値訴求に変える、ブランド価値を再定義する、ブランドを再生するなどの施策があげられる。ここでは、こうした施策の基礎となる価値実現率をみてみる。

従来、ブランド価値は、財務的アプローチがとられてきた。しかし、財務的アプローチは、財務諸表から算出されるので測定は容易であるが、実際には、広告宣伝費の多寡が左右する。ブランド価値とは、「ブランドの認知や印象などの認知状況」であり、事業の収益に関わる売手の「見えない資産」である。財務的アプローチでは、消費者(買い手)がどのような認知状況にあるかは間接的にしか反映されていない。従って、広告宣伝を除く、価格政策、流通との取引ネットワークなどのマーケティング施策には活用できない。

そこで、価値測定に、経済学で用いられるWTPを測定し、どの程度、価値が実現されているかでブランド力を測定した。支払意思価格(WTP)の測定は、コンジョイントなどの方法があるが、ここでは、被験者には負担はあるが、マーケティングの応用性の高い、「希望小売価格の提示による直接回答法」を用いた。実際には、消費者負担は、ブランド数を絞り、関連質問負担を低くして対応した。また、WTPは、被験者の当該ブランドの関与度(コミットメント)、関心、購入経験や購入意欲などで異なることが予想されるが、これは集計ベースを変えることにより対応した。

ブランド価値は、RTD(Ready To Drink)やテレビなどの6カテゴリーで測定し、分布を確認した上で、平均WTPを算出した。しかし、カテゴリー内やカテゴリー間での希望小売価格の違いにより、単純には比較できない。そこで、価値実現率(希望小売価格/WTP)を算出し、希望小売価格の差を制御し、比較した。その結果が、上記の図表1~図表2である。

また、価値実現率がどういう分布に従うかは不明なので、個人のWTPを規準化 「※注(測定値-平均WTP)/WTPの標準偏差である」し、分布を比較し、カテゴリー内及びカテゴリー間の分布の形状比較を行った。それは、価値の大小の属性要因を分析し、属性のWTP評価差が平均WTPにどのように影響をしているかをみるためである。さらに、WTPから需要関数を推定することによって、需要曲線の複数性の識別を試みた。これらの分析からブランドは、全体層に受容されているのか、異なる層に受容されているのかを推測した。

6カテゴリーを各5ブランドずつ、ブランド認知者をベースにWTPで価値測定をした。

結果は、先に述べたとおり30ブランドの総合では、チョコレートカテゴリー(今回はチョコレートとチョコレート菓子の定義はしていない)のブラックサンダー(有楽製菓)が価値実現率90%で1位であった。30ブランドの全ブランドにおいて100%を下回っており、希望小売価格に対して価値が実現されていないことを示す。

次に、カテゴリー別にみてみると、RTDでは「氷結(キリン)」が88%の価値実現率でトップ。5位は「未来のレモンサワー(アサヒ)」70%であった。チョコレートの1位は、「ブラックサンダー(有楽製菓)」が90%、5位は「たけのこの里(明治)」72%。シャンプーの1位は「オクト(LION)」と「メリット(花王)」が同率で80%、5位は「LUX(ユニリーバ)」70%。化粧水の1位は「無印良品(良品計画)」81%、5位「SK-II(P&G)」73%。お茶カテゴリーの1位は「綾鷹(コカ・コーラ)」76%、5位「十六茶(アサヒ)」75%。テレビの1位は「BRAVIA(ソニー)」77%、5位「AQUOS(シャープ)」71%であった。

この差は、どのような要因からくるのか。認知者をベースに分析したWTPであるので、認知率の高さ、試用経験、購入経験、ロイヤリティの差によるものであることが考えられる。今回は購入経験などではなく、広い層の認知者で分析をした。

ブランドによってWTPの高低差が生じるのはどういう要因からか。この差を分析するために、需要曲線の識別と個人のWTPの評価を規準化し、その分布をみてみた。その結果は以下のとおりである。

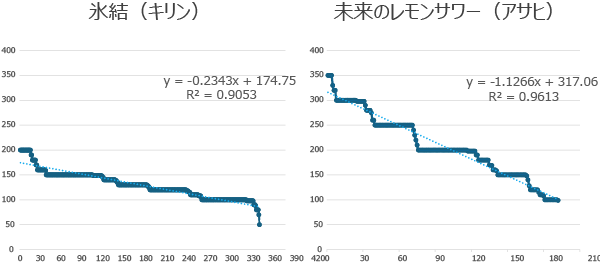

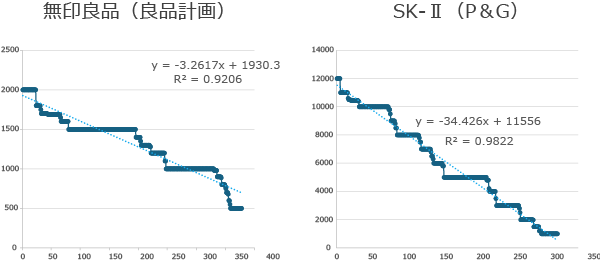

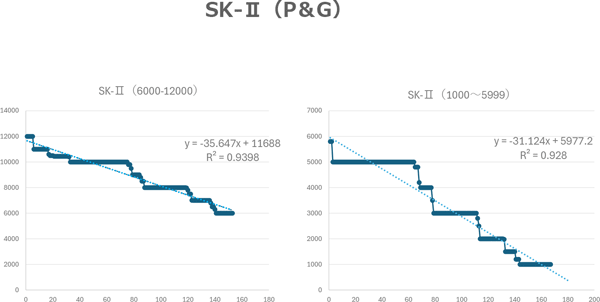

ここでは、主にRTDと化粧水の2カテゴリーについての分析を紹介する。それぞれのブランドの価値実現率1位と5位のブランドを比較してみた。まずは、WTPをもとに需要曲線の変曲点を分析し、需要曲線の本数を確認し、1本であるか、2本以上であるかをみてみた。本数は価格セグメントの可能性を示すものである。それが何らかの人的属性と関連があるかを規準化したWTPの分布をヒストグラムで確認し、その分布と年代などの属性との関連をAICなどで確認し、最頻レンジの属性内容を確認してみた。この属性差が確認できれば、価格以外のセグメントの可能性を示すことができる。つまりWTPの評価分布は、全体的な評価なのか、属性的な偏りがある特定層(セグメント)の評価の合成なのかを確認するということである。その結果、RTDは、「氷結(キリン)」「未来のレモンサワー(アサヒ)」ともに単一の需要曲線、化粧水に関しては、「無印良品(良品計画)」は単一、「SK-II(P&G)」は複数(2本)であった。よって今回分析をしたRTDの2ブランド、「無印良品」は、同質市場であり、全体的な評価であることが分かった。「SK-II」に関しては、他の属性によって構成される複峰市場、つまり異質市場である可能性がある。(図表3~5)これは、複数と予想される任意の金額でそれぞれ需要曲線を識別し、回帰分析の決定係数の当てはまりを比較した上で評価したものである。

次に、それぞれのWTPを規準化したヒストグラムをもとに属性を確認したが、四つのブランドすべて、説明力のある属性は確認できなかった。購入者ベースで確認しても同じであった。今回の四つの検討したブランドにおいては、需要曲線を形成する属性はないということになる。「SK-II」では、異なる需要曲線を構成する顧客がそれぞれに評価した結果であるといえる。しかし、これは限られた属性の結果であり、価値観などでふたつの需要曲線が構成されている可能性がある。これは、「SK-II」が、ふたつの顧客層をセグメントし、ターゲティングしていることの結果であるかもしれない。この点はさらに深掘りした別の調査で明らかにすべき点である。

今回は主要ブランド30ブランドについて、WTPをベースに消費者認知によるブランド価値測定をおこなった。30ブランドすべてにおいて、価値実現率は100%を下回り、希望小売価格を上回る認知価値は見られなかった。カテゴリー別には、実現率の差は、大きいところでは、RTDカテゴリーでもっとも大きく、18%の差がみられた。RTDカテゴリーと、化粧水カテゴリーでの需要曲線は、単一型、複数型がそれぞれみられ、「SK-II」が複数型であることがわかり、様々なカテゴリーの市場には、同質市場と異質市場が存在する可能性があることがわかった。今回の調査では、需要曲線を構成する属性はとくにみられなかった。

マーケティングの提言としては、今回の価値測定調査で明らかになったように、円安で値上げが必然の環境で、すべてのブランドで価値の底上げをする必要がある。値上げでさらにブランド価値が毀損し、価値実現率が低下し、ブランド離れ、ブランドスイッチがおこり、最終的には、市場メカニズムが働き、希望小売価格を下回るWTPに収斂する可能性が高いからである。また、この実現率の低さが、ストアブランドなどの値上げ下の小売段階での低価格競争の誘引になる。値上げで、需要数量が減少し、最終的にはWTPに価格が収斂するならば、採算割れとなり、ブランドは寿命を迎えるしかない。

値上げ下の価値実現割れの課題への解決策は、価値の拡張であり、特に価値の再定義、価値の底上げが必要である。解決策の見極めは、同質市場か異質市場か、どのセグメントがもっとも効率的であるか、自社のブランドの価値をどう捉え、どう定義し、何にテコをおいて価値訴求するか、どのような手法で、どのコンタクトポイント(顧客接点)で、価値を感情経験として伝えていくべきか検討すべきである。

今回の調査では、WTP測定を直感的に理解しやすく、応用しやすい、消費者に金額を直接聞く、「オープンエンド法」をとった。

参考文献:Sharlene He et al "Measuring Willingness to Pay: A Comparative Method of Valuation", Journal of Marketing August 3, 2023「消費社会白書2026」のご案内

長く停滞していた日本の消費が、いま再び経済成長の牽引役として動き始めている。ようやく日本の消費は、「もはやバブル後ではない」と言える新たな局面に入った。

参照コンテンツ

- MNEXT 大転換期の価値マーケティング(2023年)

- 価値社会をリードする6つの価値ライフスタイル(2023年)

- MNEXT ePOPで成熟ブランドのリブランディング― 2022年春の提案(2022年)

おすすめ新着記事

MNEXT 価値の根拠は何か―欲望を充当するもの(要約版)

経営やマーケティング、そして、消費者心理学でも、曖昧に扱われている「ニーズ、ウォンツ、欲求、欲望」などの概念を整理しています。

MNEXT 日本人消滅論の錯覚―世相批判の論理(2024年)

経営には、新紙幣になった渋沢栄一のような儒教倫理も必要なく、哲学史も必要ではなく、本当に到達する道筋、つまり、論理性が必要である。さらに、それを独自に突き詰めていく力が必要である。この意味で哲学は必要だ。経営者は、学者と異なり、学問的には何にも縛られない。そこが経営者の思想の自由の強みである。ミクロな視点でマクロを語れない。しかし、マクロな視点の再構築は、ミクロな現実にしかない。ミクロを熟知し、錯覚せずに、現実からくみ上げられた知識が、マクロな日本経済を再生する力になる。日本人消滅論は錯覚だ。

MNEXT 円安は歓迎すべきかー過熱する円安論争

円安歓迎論と是正論の論戦が燃え上がっている。消費動向に一家言ある者として、再び、消費には過剰な円安は害あって一利なし、景気にもよくないという立場だ。少々、交通整理をして、論理を検証してみよう。

新着記事

2026.01.16

成長市場を探せ 8年連続プラスのスナック菓子、インバウンドも貢献(2026年)

2026.01.15

25年11月の「現金給与総額」は47ヶ月連続プラス、「所定外労働時間」はマイナス続く

2026.01.14

25年11月は「有効求人倍率」、「完全失業率」とも横ばいに

2026.01.13

企業活動分析 ウエルシアの25年2月期は、調剤堅調も人材投資などの人件費増加で増収減益に

2026.01.09

消費者調査データ シャンプー(2026年1月版) 首位は「パンテーン」、迫る「ラックス」、再購入意向には高機能ブランド並ぶ

2026.01.08

25年12月の「乗用車販売台数」は6ヶ月連続のマイナス

2026.01.07

25年11月の「新設住宅着工戸数」は再びマイナスに

2026.01.06

企業活動分析 任天堂の25年3月期は、Switch末期で減収減益も、6月発売のSwitch2発売好調で反転の布石に

2025.12.26

消費者調査データ レトルトカレー(2025年12月版) 首位「咖喱屋カレー」、再購入意向上位はソースタイプやPBが

2025.12.26

25年11月の「チェーンストア売上高」は既存店で9ヶ月連続のプラス

2025.12.26

25年11月の「全国百貨店売上高」は4ヶ月連続のプラス

2025.12.26

25年11月の「ファミリーレストラン売上高」は45ヶ月連続プラス

2025.11.28

25年11月の「ファーストフード売上高」は57ヶ月連続のプラスに

週間アクセスランキング

ENGLISH ARTICLES

2023.04.17

More than 40% of convenience store customers purchase desserts. Stores trying to entice shoppers to buy desserts while they're shopping.

2023.02.22

40% of men in their 20s are interested in skincare! Men's beauty expanding with awareness approaching that of women

2022.11.14

Frozen Foods' Benefits Are Expanding, and Child-raising Women Are Driving Demand

2022.09.12

The Penetration of Premium Beer, and a Polarization of the Growing Beer Market

2022.06.20

6.9 Trillion Yen Market Created By Women― Will Afternoon Tea save the luxury hotels in the Tokyo Metropolitan Area

![戦略家のための知的羅針盤[エム・ネクスト]product by 松田 久一](/img/mnext-sub-title.png)